Seit letztem September können in Deutschland direkt über einen CFD-Anbieter Mini Futures massgeschneidert und ohne Courtagen gehandelt werden. Ein Angebot für die Schweiz fehlt bisher.

Massgeschneiderte Strukturierte Produkte sind in der Schweiz ein grosses Thema. Viele Emittenten offerieren IT-Lösungen, welche es erlauben teils schon ab Beträgen von 10‘000 Franken ein eigenes individuelles Produkt zu kreieren. Hier buhlen Julius Bär, Bank Vontobel, Credit Suisse, Leonteq, UBS, RBS, SocGen und ZKB mit Plattformen um Kunden. Zusätzlich bietet die Bank Vontobel sowie derivative.com je eine Multi Issuer Plattform an, wo mehrere Emittenten Preise stellen.

Im Vordergrund stehen jedoch meist Renditeoptimierungs-Produkte. Hebelprodukte stehen dabei nicht im Fokus oder werden nicht angeboten. Die Mindest-Investitionsvolumen von 10‘000 bis 100‘000 Franken verunmöglichen dies zudem teilweise. Ausserdem sind die Plattformen meist nur indirekt via Vermögensverwalter oder einem Kundenberater zugänglich.

Jedoch auch bei Hebelprodukten würde eine massgeschneiderte Lösung teils Sinn machen. Anleger werden hier mit Produkten überflutet, in der Schweiz sind beispielsweise 25‘000 Hebelprodukte im Angebot. Dieses ändert sich ständig, Produkte verfallen, knocken aus und müssen darum erneuert werden. In Deutschland ist das Angebot noch einiges unübersichtlicher. Hier sind Hunderttausende von Produkten im Angebot. Bei den Mini Futures haben zum Beispiel alleine BNP Paribas und Royal Bank of Scotland je 10‘000 Produkte im Angebot. In der Schweiz sind rund 4000 „Minis“ an der Börse im Umlauf. Über Swissquote stehen nochmals 5‘000 ausserbörsliche Mini Futures bereit.

Mini Futures selber bauen

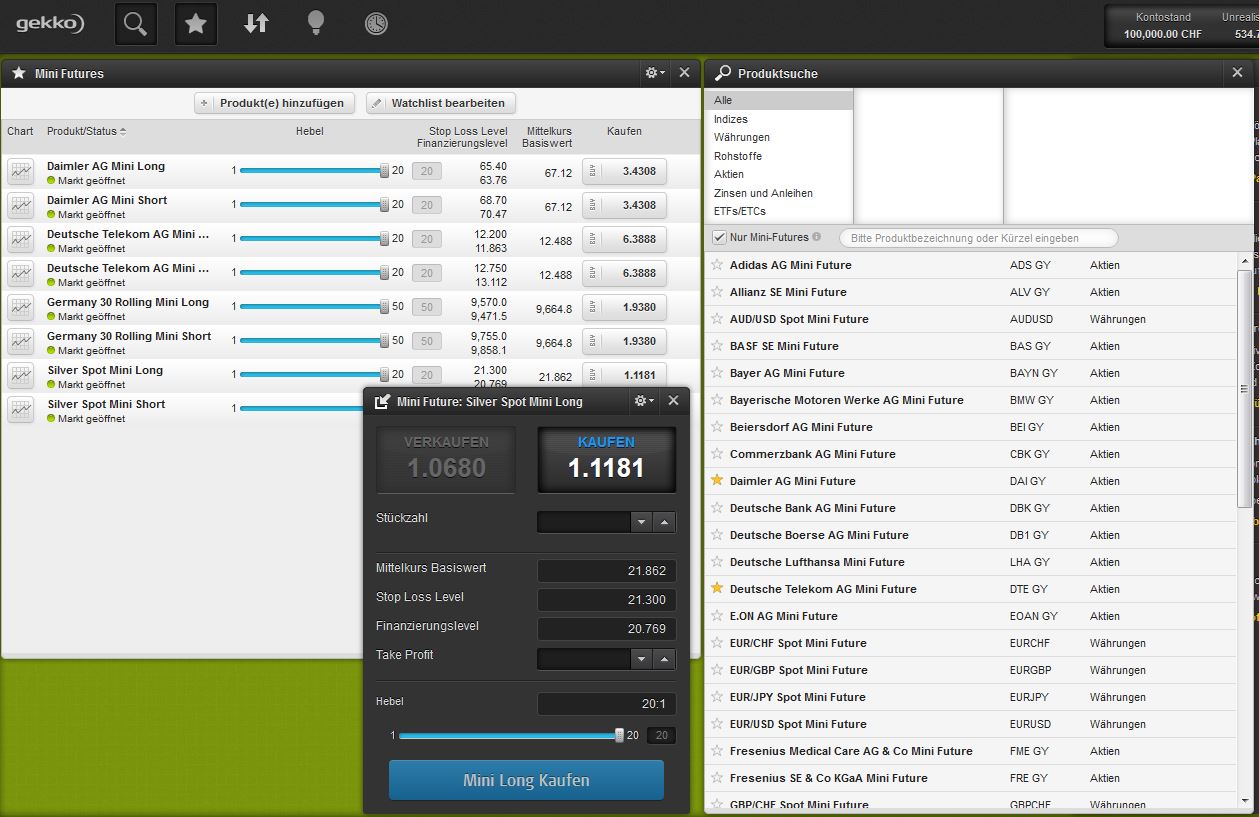

Genau auf diese Produkte-Flut hat ein noch junger CFD-Anbieter in Deutschland ein Angebot konstruiert. Seit letztem September sind via den Broker „Gekko Global Markets“ Mini Futures handelbar. Dabei können Kunden selber ein Produkt konstruieren, in dem der gewünschte Hebel bestimmt wird und die gewünscht Stückzahl eingegeben wird.

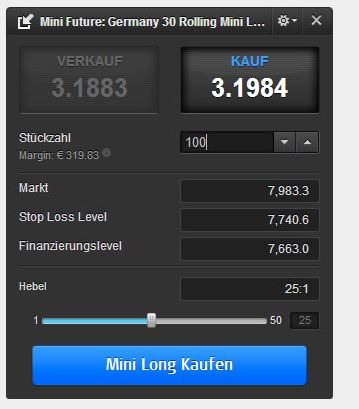

Mini Futures sind per se Open End und haben darum ein Finanzierungs- und ein Stop-Loss- Level. In dem der Hebel ausgewählt wird, werden automatisch Finanzierung und Stop-Loss-Level angepasst. Der Kaufpreis muss auf dem Konto beim Gekko Global Markets hinterlegt werden und wird dabei Margin genannt. Im Unterschied zu klassischen CFDs besteht jedoch bei Mini Futures keine Nachschusspflicht. Wird das Stop-Loss-Level erreicht, verfällt die Position wertlos, also genau gleich wie bei einem Mini Future über die Börse. Einziger Unterschied, der Kunde muss ein Konto bei Gekko haben. Dabei wird das Emittenten-Risiko gar noch etwas minimiert. Während Zertifikate eine Schuldverschreibung des ausgebenden Instituts darstellen, werden hier die Gelder durch eine strenge Sonderverwahrung auf Treuhandkonten des Anbieters verwahrt.

Keine Courtagen

Die Auswahl der Basiswerte ist durchaus vielfältig. Derzeit können die gängigsten DAX Werte, den Index selber, 12 Währungspaare sowie Gold und Silber gehandelt werden. Der DAX Index wird dabei selber nachgebildet und heisst bei Gekko „Germany Gekko 30“. Schweizer Aktien/Indizes sind bisher keine im Angebot. Die Mindestvolumen liegen bei wenigen hundert Euros und die Hebel können je nach Basiswert zwischen 1 und 50 festgelegt werden.

Die Auswahl der Basiswerte ist durchaus vielfältig. Derzeit können die gängigsten DAX Werte, den Index selber, 12 Währungspaare sowie Gold und Silber gehandelt werden. Der DAX Index wird dabei selber nachgebildet und heisst bei Gekko „Germany Gekko 30“. Schweizer Aktien/Indizes sind bisher keine im Angebot. Die Mindestvolumen liegen bei wenigen hundert Euros und die Hebel können je nach Basiswert zwischen 1 und 50 festgelegt werden.

Die Geld/Brief Spreads sind durchaus kompetitiv, bei Edelmetallen und Einzelaktien jedoch teils an der oberen Grenze. Jedoch entfallen die Courtagen komplett, was die Spreads wieder relativiert. Die Produkte sind 24 Stunden am Tag handelbar, was insbesondere für Währungen aber auch für Edelmetalle ein grosser Vorteil ist. Die Finanzierungskosten liegen bei 2% p.a. Stop Loss- und Finanzierungslevel werden nach dem Kauf täglich angepasst.

„Wir haben Mini Futures fit gemacht für die Zukunft„, sagt Sarah Brylewski, Deutschlandchefin von Gekko Global Markets, selbstbewusst in einer Medienmitteilung. Brylewski gilt als eine der Erfinderinnen der Mini Futures und hatte früher bei ABN Amro gearbeitet. Danach war sie für den CFD Anbieter „marketindex“ zuständig. Mit ihrem Team wechselte sie danach zu Gekko Deutschland, welcher seit Juni 2012 aktiv ist. Marketindex wurde übrigens in der Zwischenzeit von RBS eingestellt, da kein Käufer gefunden wurde. Gekko hatte die Kunden gerne angenommen. (Vgl. Finanzprodukt.ch)

Bald über Swissquote handelbar?

Dass ausgerechnet ein CFD Anbieter zum Pionier in „Public-Tailor-Made-Hebelprodukten“ wird, muss ein Schlag ins Gesicht sein für die Zertifikate-Anbieter. Diese könnten theoretisch über eine White-Label Partnerschaft via einen Online-Broker dies auch selber anbieten, haben es aber bisher verschlafen. Entsprechende Plattformen wären nämlich bei den meisten Anbietern vorhanden. Ich bin gespannt, wann und ob überhaupt jemals Hebelprodukte nach Mass auch in der Schweiz via Swissquote und Co. erhältlich sein werden. Denn nur dadurch wären die Produkte auch von einer breiten Masse handelbar.

Mehr Infos zu den Gekko Mini Futures gibt es hier.

Auszug aus dem Demo-Konto:

[…] Mini Futures zum selber Bauen könnten ein Erfolg werden, wenn Sie über einen Online-Broker angeboten werden, Finanzprodukt.ch […]